阅读:0

听报道

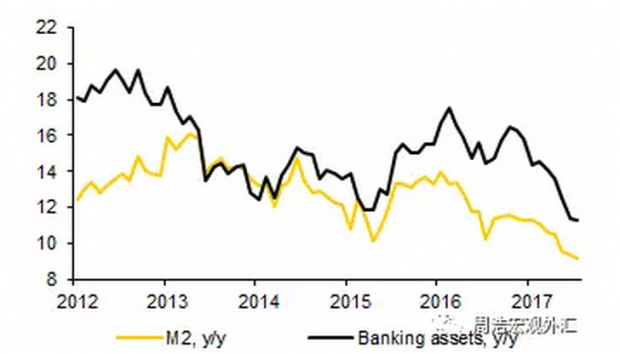

去年9月份以来的“去杠杆”,在时隔一年后,已经取得了某些意料中的效果。根据银监会最新公布的数据,中国银行业整体资产增速在7月底降至11.3%,尽管与上月相比似乎差距不大,但与去年年底15.8%的水平以及本轮17.5%的增速高点(出现在2016年2月)相比,其实银行业的去杠杆已经有了明显的效果。

当然,与银行业资产增速同步下滑的,是M2增速,M2同比增速已经连续数月低于10%,这本身是一个经济放缓的信号,但伴随着名义GDP增速的迅速抬升,似乎我们很难将这一传统指标与实体经济的表现完全联系起来。更加与时俱进的说法应该是,M2增速的快速下滑更加反映了去杠杆的效果。

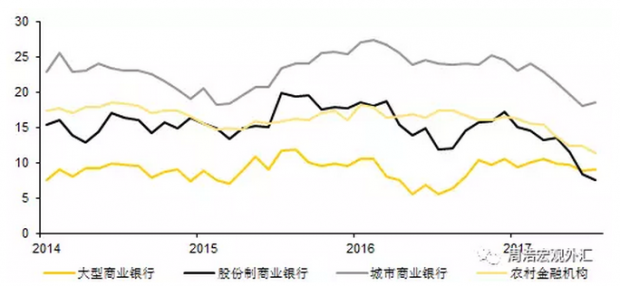

与多数市场观者预期一致,银行业资产增速的快速下滑,主要的“受害者”是此前进行了较快扩张的中小型金融机构,从下面这张图中,我们可以明显看到,大型商业银行在本轮经济周期性反弹中扮演了稳定器的角色,但其他类型金融机构的资产增速则出现了较为快速的下滑,其中城市商业银行的资产增速从高点时的超过25%滑落至目前20%的水平,股份制商业银行则将落至个位数,农村金融机构则出现了较为平缓的下滑。 很明显,我们看到的,是一个定向的去杠杆。

接下来的问题是,效果既然已经显现,那么本轮去杠杆是否已经进入尾声。目前来看,我们难以得出类似的结论。从经济的表现来看,去杠杆的大背景下,经济并未出现下滑,这让政策决策者占据了上风。从资产表现来看,除了房地产出现些许萎靡之外,其他大类资产似乎仍保持着上升动能,这难以带来政策放松。总体而言,对于利率市场来说,虽然利率似乎难以快速上升,但下行的空间似乎更小。

对于债券市场来说,中小金融机构的被动“缩表”带来的影响也会是结构性的,对于为中小金融机构进行资产配置的机构来说,这些机构持有的债券,仍将会承担较大的压力。而市场的主流债券,比如说国债和信用债,其表现将主要取决于宏观经济的表现。

【财新私房课】

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号