市场似乎总是在急切寻找利率即将快速上行的证据,这从媒体对于德拉吉今晚讲话的描述中可以清晰看出。

欧洲央行在表述中拿掉了这样一句话:“If the outlook becomes less favourable, or if financial conditions become inconsistent with further progress towards a sustained adjustment in the path of inflation, the Governing Council stands ready to increase the asset purchase programme (APP) in terms of size and/or duration.” 这句话是说,如果经济情况或者金融环境再度恶化,那么欧洲央行不排除增加QE的规模以及拉长QE的时间。

将这样一句话从会后声明中去除,说明欧洲央行认为最危险的时候已经过去,但媒体却似乎认为欧洲央行有转为鹰派的可能性。事实上,欧洲央行也仍然表示,对通胀的预期保持大致不变,同时目前的购债计划至少会维持在今年的9月份,但加息议题完全没有被提上议事日程。

无独有偶,日本央行本周也作出了类似的表态。总体来说,欧洲和日本经济仍然在很大程度上取决于美国和中国经济的表现,同时通胀水平难以快速提高,这让两大央行保持着相对谨慎的态势,并不难以理解。但市场却仍然在急切地盼望这两大央行会快速转鹰,这成为目前市场上最为关键的纠结点。

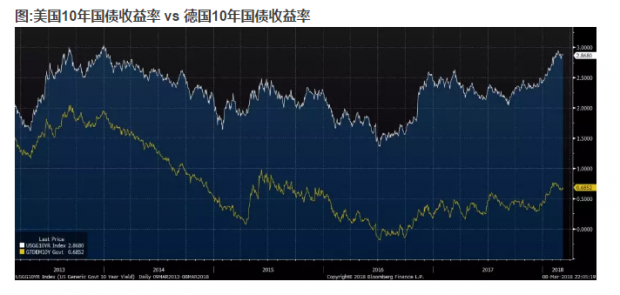

我们来看这样两张图,第一张是美国10年国债和德国10年国债的利率走势,两者的利差在过去5年内最低水平为50个基点,平均水平大致为150个基点,而近期上升至220个基点,这在某种程度上说明市场颇有些焦急的心态——大家预期美国今年还要加息3-4次,而欧洲最快到年底会加息1次,那么这个时候是否应该看到更宽的利差呢?但同样去年市场预期美国会加息2-3次,欧洲不会加息,利差却保持得较为平稳,两者比较,我们可以发现市场对于加息的预期看高一线。

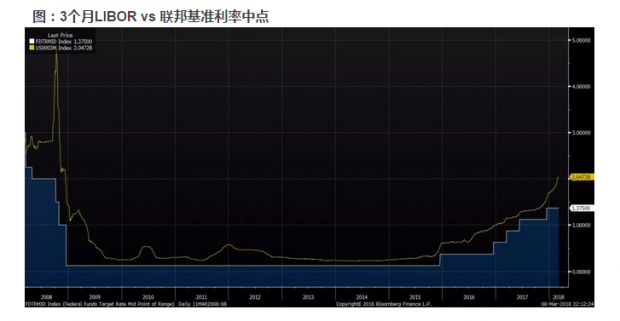

如果说10年国债反映的是市场的长期预期,而这个预期有些难琢磨的话,那么3个月的LIBOR却应该有更加明确的定位,因为短期之内加息的步伐是可以大致确定的。但市场仍然出现了一点小的偏差,下图反映出3个月LIBOR与美联储政策利率区间中点的利差,从很长的一段时间来看,除非出现流动性极度紧张的状况,3个月LIBOR一般不会偏离联邦基准利率太多,一般高于利率区间中点20个基点左右的水平,这在某种程度上反映出流动性溢价。在加息周期中,3个月LIBOR会走势更加凌厉些,因为它反映出未来的加息可能性,但偏离值不会太大。从定价角度来看,美联储最快3个月加息一次,每次为25个基点,所以3个月LIBOR与基准利率的利差不应该高于常规利差(如果我们认为是20个基点左右)25个基点,换句话说,45个基点的利差是一个感官上的上限。因为理论上来说,这3个月中最多可能发生一次加息,而在正常状况下,考虑到各种不确定性,25个基点的额外“利益补偿”是相当可观的——因为一旦不加息,那么这25个基点就是白赚的。

然而目前3个月LIBOR却高于基准利率中点大约65个基点,换句话说,市场认为3个月之内甚至有两次加息的可能性。这种可能性当然不能说完全不存在,但也不太符合美联储至少每隔一次议息会议加息的可能性,因为每年虽然有8次议息会议,但一般重要决议只会在3、6、9、12月四次的会议上做出,因为这几次会议后有新闻发布会,美联储主席需要对类似加息的重要决议作出说明。

总的来说,市场在年初的一波利率狂奔后,似乎对于货币政策紧缩有些过度紧张了,也因此对于某些央行的“不作为”显得有些焦急。这样的一种“焦急”体现为美国债券收益率的快速上升以及欧元、日元汇率的快速升值。我们很难说市场是否完全判断失误,但可以确定的是,这些交易背后带着过于明确的预期,也似乎显得有些“拥挤”了。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号