中间价“指导意义”增强会带来什么?

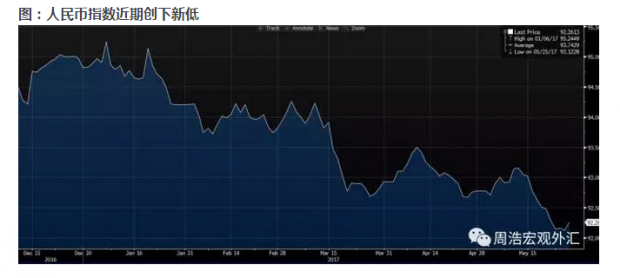

央行为中间价加入“逆调节因子”,CNH出现快速升值,只是这一次不再有血流成河,在几无抵抗之下,CNH快速突破6.83一线。无论是谁,似乎都对人民币未来的走势提不起太多的兴趣来。 事实上,人民币中间价“测不准”的现象从4月中旬就开始出现,当时有很多市场人士是因为习特会之后,中美之间似乎达成了某种默契——毕竟中国不希望人民币贬值,美国也不希望看到人民币太弱。因此将人民币中间价推强,似乎代表了中美之间共同的政...

央行为中间价加入“逆调节因子”,CNH出现快速升值,只是这一次不再有血流成河,在几无抵抗之下,CNH快速突破6.83一线。无论是谁,似乎都对人民币未来的走势提不起太多的兴趣来。 事实上,人民币中间价“测不准”的现象从4月中旬就开始出现,当时有很多市场人士是因为习特会之后,中美之间似乎达成了某种默契——毕竟中国不希望人民币贬值,美国也不希望看到人民币太弱。因此将人民币中间价推强,似乎代表了中美之间共同的政...

央行为中间价加入“逆调节因子”,CNH出现快速升值,只是这一次不再有血流成河,在几无抵抗之下,CNH快速突破6.83一线。无论是谁,似乎都对人民币未来的走势提不起太多的兴趣来。 事实上,人民币中间价“测不准”的现象从4月中旬就开始出现,当时有很多市场人士是因为习特会之后,中美之间似乎达成了某种默契——毕竟中国不希望人民币贬值,美国也不希望看到人民币太弱。因此将人民币中间价推强,似乎代表了中美之间共同的政...

央行为中间价加入“逆调节因子”,CNH出现快速升值,只是这一次不再有血流成河,在几无抵抗之下,CNH快速突破6.83一线。无论是谁,似乎都对人民币未来的走势提不起太多的兴趣来。 事实上,人民币中间价“测不准”的现象从4月中旬就开始出现,当时有很多市场人士是因为习特会之后,中美之间似乎达成了某种默契——毕竟中国不希望人民币贬值,美国也不希望看到人民币太弱。因此将人民币中间价推强,似乎代表了中美之间共同的政...

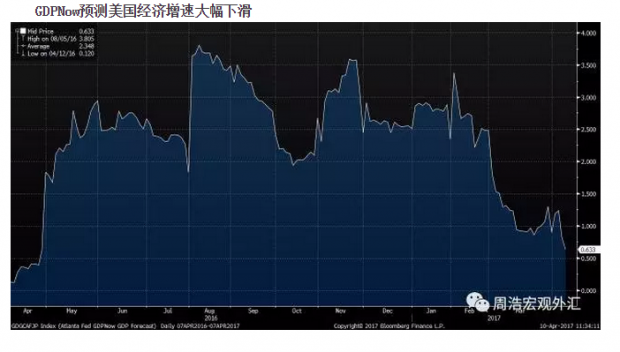

特朗普第二次说起“美元太强”,市场似乎再次从善如流,周四晚间,美元指数瞬间崩塌将近1个百分点,并一度逼近100的心理关口,这让很多人再度看空美元。此前的1月份,特朗普表态“美元太强会杀死我们”。美元指数一度下滑,最大幅度接近3%,并一度跌破100的整数关口。

美元指数曾在1月中旬至3月初大跌近3% 我们不会掉进同一条河流,这一次,我们很可能看到一个更加强势的美元。我们甚至可以大胆设想一下,如果特朗普总...

特朗普第二次说起“美元太强”,市场似乎再次从善如流,周四晚间,美元指数瞬间崩塌将近1个百分点,并一度逼近100的心理关口,这让很多人再度看空美元。此前的1月份,特朗普表态“美元太强会杀死我们”。美元指数一度下滑,最大幅度接近3%,并一度跌破100的整数关口。

美元指数曾在1月中旬至3月初大跌近3% 我们不会掉进同一条河流,这一次,我们很可能看到一个更加强势的美元。我们甚至可以大胆设想一下,如果特朗普总...

“再通胀”交易退潮,是近期外汇和利率世界中最为鲜明的特征之一。不管市场如何讨论美联储加息、美国大规模基建甚至美联储缩表,市场都无法阻挡美元利率的走低。令人有些不解的是,伴随着利率走低,美元强势回归。 总的来说,这是市场交易盘面动态变化的必然结果,伴随着“再通胀”交易的升温,利率从去年年底开始上升,同时美元大幅走强,但是很多人没有注意到,这本身就是一个奇怪的组合,如果存在“再通胀”,那么经济增长...

“再通胀”交易退潮,是近期外汇和利率世界中最为鲜明的特征之一。不管市场如何讨论美联储加息、美国大规模基建甚至美联储缩表,市场都无法阻挡美元利率的走低。令人有些不解的是,伴随着利率走低,美元强势回归。 总的来说,这是市场交易盘面动态变化的必然结果,伴随着“再通胀”交易的升温,利率从去年年底开始上升,同时美元大幅走强,但是很多人没有注意到,这本身就是一个奇怪的组合,如果存在“再通胀”,那么经济增长...

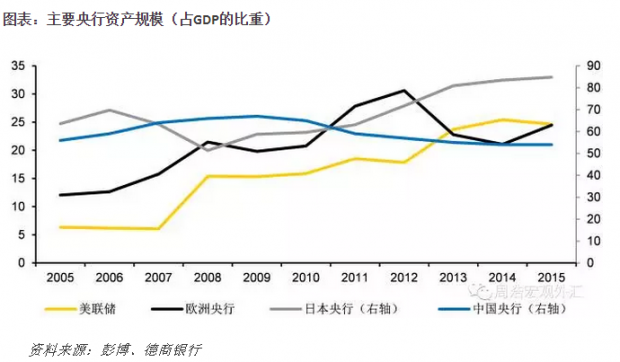

美联储再次加息之后,市场开始担心全球利率的快速上升。同时很多人也担心主要央行可能的“缩表”。但从基本面以及美联储主席耶伦的讲话来看,央行的量化宽松进入“平滑QE”(Smoothing)状态的可能性更大,加息并不必然意味着央行资产负债表的收缩。

经济增速并未反转 美联储在2017年的第一次加息,背后代表着某种情绪的变化。在过去的数年中,美联储对于加息总是显得十分犹豫,这主要是因为通胀预期一直保持在低位,...

美联储再次加息之后,市场开始担心全球利率的快速上升。同时很多人也担心主要央行可能的“缩表”。但从基本面以及美联储主席耶伦的讲话来看,央行的量化宽松进入“平滑QE”(Smoothing)状态的可能性更大,加息并不必然意味着央行资产负债表的收缩。

经济增速并未反转 美联储在2017年的第一次加息,背后代表着某种情绪的变化。在过去的数年中,美联储对于加息总是显得十分犹豫,这主要是因为通胀预期一直保持在低位,...

中国外汇储备重归3万亿美元,让很多担心中国资本流出的人松了一口气,但需要指出的是,外汇储备是央行手中的“储蓄”,如果其决定不对外汇市场进行干预,那么外汇储备是不会下降的。除却变动较小的估值以及投资收益等因素外,外汇储备的稳定只能说明一个道理:央行在过去的几个月中没有对市场进行大规模的干预,这与中国是否存在资本流出(即资本账户逆差)是没有必然关系的。 当然,资本账户逆差也并不是坏事。作为一个长期...

中国外汇储备重归3万亿美元,让很多担心中国资本流出的人松了一口气,但需要指出的是,外汇储备是央行手中的“储蓄”,如果其决定不对外汇市场进行干预,那么外汇储备是不会下降的。除却变动较小的估值以及投资收益等因素外,外汇储备的稳定只能说明一个道理:央行在过去的几个月中没有对市场进行大规模的干预,这与中国是否存在资本流出(即资本账户逆差)是没有必然关系的。 当然,资本账户逆差也并不是坏事。作为一个长期...

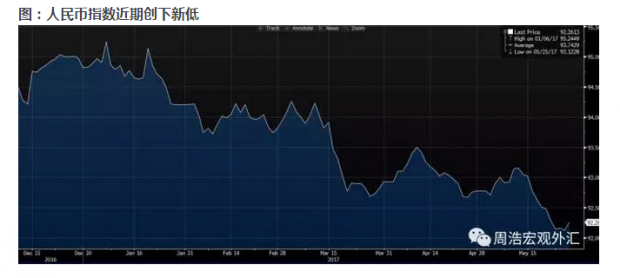

坦白说,耶伦是不喜欢特朗普的。这样的感觉本来没那么强烈,但自从耶伦不断释放加息的讯息后,我越来越相信了。 这种感觉很微妙,一直以来,美联储主席耶伦都是以一副“鸽派面孔”出现,而美国的各项经济指标也的确很难让人很鹰派——美国数据很奇怪,除了GDP,什么都挺好。除了核心PCE(也就是美联储的政策目标),通胀预期指标都是向上的。 于是,耶伦主席的面前出现了这样的焦躁:所有的分项指标都表明美国经济十分健...

坦白说,耶伦是不喜欢特朗普的。这样的感觉本来没那么强烈,但自从耶伦不断释放加息的讯息后,我越来越相信了。 这种感觉很微妙,一直以来,美联储主席耶伦都是以一副“鸽派面孔”出现,而美国的各项经济指标也的确很难让人很鹰派——美国数据很奇怪,除了GDP,什么都挺好。除了核心PCE(也就是美联储的政策目标),通胀预期指标都是向上的。 于是,耶伦主席的面前出现了这样的焦躁:所有的分项指标都表明美国经济十分健...

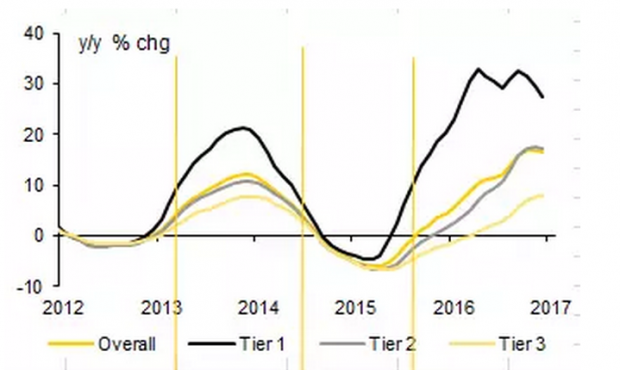

市场上有一种观点,认为房地产市场是中国经济的“不败神话”,个中原因包括土地财政、城镇化、金融稳定等等因素。我们今天抛开这些宏大因素,看这样的一些图。 第一张图是由两张图构成,上图是主要城市的房价指数(同比增速)走势,分为总指数(overall),一线(tier-1),二线(tier-2)以及三线(tier-3),总体来看,房价的走势接近,只是一线城市的涨幅更大一些。下半截图是中国三十个主要城市的房地产成交量(同比增速)...

市场上有一种观点,认为房地产市场是中国经济的“不败神话”,个中原因包括土地财政、城镇化、金融稳定等等因素。我们今天抛开这些宏大因素,看这样的一些图。 第一张图是由两张图构成,上图是主要城市的房价指数(同比增速)走势,分为总指数(overall),一线(tier-1),二线(tier-2)以及三线(tier-3),总体来看,房价的走势接近,只是一线城市的涨幅更大一些。下半截图是中国三十个主要城市的房地产成交量(同比增速)...

我读硕士的时候,导师是一位和蔼可亲的澳大利亚老头,他曾经在IMF工作,参与过处理亚洲金融危机等若干重大国际金融事件。 我们经常在他的办公室聊天,其中的一个几乎每次都会聊起,但却又没有答案的话题是:央行是否应该向资产泡沫开炮? 按照传统经济学的理论,央行需要关注的是核心通胀率和就业指标,并按照所谓的“泰勒法则”进行货币政策的操作,而“泰勒法则”中的两大关键变量就是通胀和就业。 直到几周前...

我读硕士的时候,导师是一位和蔼可亲的澳大利亚老头,他曾经在IMF工作,参与过处理亚洲金融危机等若干重大国际金融事件。 我们经常在他的办公室聊天,其中的一个几乎每次都会聊起,但却又没有答案的话题是:央行是否应该向资产泡沫开炮? 按照传统经济学的理论,央行需要关注的是核心通胀率和就业指标,并按照所谓的“泰勒法则”进行货币政策的操作,而“泰勒法则”中的两大关键变量就是通胀和就业。 直到几周前...

央行调高公开市场逆回购以及SLF的利率,引发的市场效应甚至超出了一次常规的加息操作。但海外市场对于中国央行的“加息”之举似乎并没有太多的反应,这一方面可能是因为海外市场很难理解中国市场为什么对非基准利率的提升有如此大的反应,另一方面,对于市场利率最为敏感的中国债券市场,其开放程度并不高,对于海外投资者来说,中国货币政策对外的传导性仍然远远低于中国经济体量应有的位置。 所以,中国央行的这次“加息”...

央行调高公开市场逆回购以及SLF的利率,引发的市场效应甚至超出了一次常规的加息操作。但海外市场对于中国央行的“加息”之举似乎并没有太多的反应,这一方面可能是因为海外市场很难理解中国市场为什么对非基准利率的提升有如此大的反应,另一方面,对于市场利率最为敏感的中国债券市场,其开放程度并不高,对于海外投资者来说,中国货币政策对外的传导性仍然远远低于中国经济体量应有的位置。 所以,中国央行的这次“加息”...

央行“加息了”,对于外汇市场来说,问题是人民币怎么走? 首先我们要理解,央行的这次“加息”针对的是金融泡沫,而在银行间市场“加息”,事实上也表明央行此举针对的是银行间市场的某些交易行为——比如说债券杠杆以及以“优先劣后”为代表的表外业务。这些业务的存在,在很大程度上助推了从房地产到债券到期货市场的泡沫,而戳穿这些泡沫,才是“加息”的真正目标。 从这个角度上来说,人民币面临贬值压力,正是泡...

央行“加息了”,对于外汇市场来说,问题是人民币怎么走? 首先我们要理解,央行的这次“加息”针对的是金融泡沫,而在银行间市场“加息”,事实上也表明央行此举针对的是银行间市场的某些交易行为——比如说债券杠杆以及以“优先劣后”为代表的表外业务。这些业务的存在,在很大程度上助推了从房地产到债券到期货市场的泡沫,而戳穿这些泡沫,才是“加息”的真正目标。 从这个角度上来说,人民币面临贬值压力,正是泡...

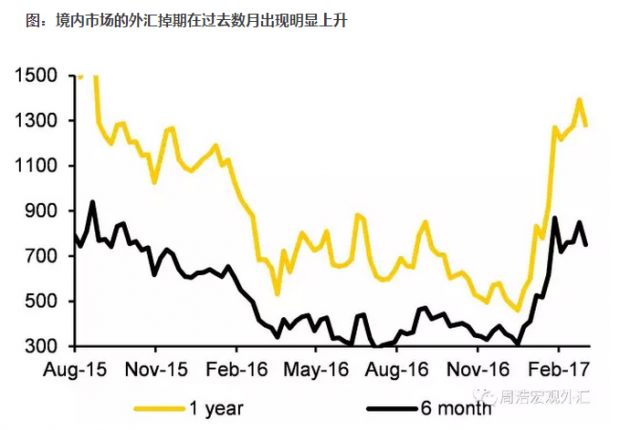

央行意外在年前调高MLF利率,这样的举动表明未来一段时间的利率继续抬升态势已经形成。从很大程度上来说,MLF的利率虽然与基准利率之间的关系并不十分明显,但其指标意义不容小觑,首先,相对其他流动性工具而言,MLF的期限较长,更加反映中长期政策意图;另一方面,各种流动性工具中,MLF的存量最大,并在很大程度上承担着对冲资本流出造成的基础货币减少的减压阀功能,因此其利率上调的意义不言自明。 到目前为止,我们大致...

央行意外在年前调高MLF利率,这样的举动表明未来一段时间的利率继续抬升态势已经形成。从很大程度上来说,MLF的利率虽然与基准利率之间的关系并不十分明显,但其指标意义不容小觑,首先,相对其他流动性工具而言,MLF的期限较长,更加反映中长期政策意图;另一方面,各种流动性工具中,MLF的存量最大,并在很大程度上承担着对冲资本流出造成的基础货币减少的减压阀功能,因此其利率上调的意义不言自明。 到目前为止,我们大致...

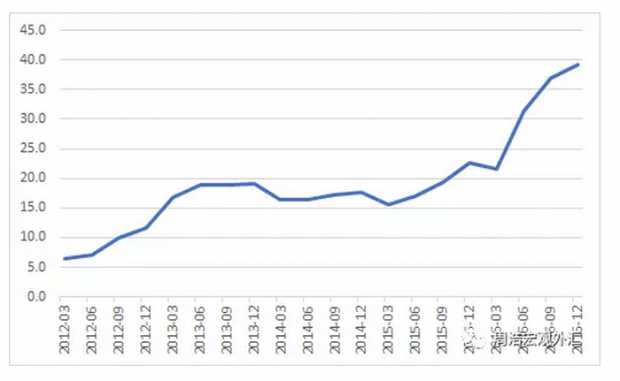

上周五的央行“甜辣粉”让市场惊叹于央妈的创造力之余,也在揣测新型工具的推出背后代表的实际含义。目前为止,我们还很难看出此项工具的长期意义,但市场交易人士比较清楚的是,资金面仍然紧张。 与资金面紧张交替的,是另一个有些奇怪的现象——信贷投放即将再创新高。记得去年1月份的信贷数据公布后,一位路透记者跟我说“亮瞎眼”,当月超过2.5万亿元的新增信贷,创下的不仅是历史记录,更打破了市场的想象空间。而目前来...

上周五的央行“甜辣粉”让市场惊叹于央妈的创造力之余,也在揣测新型工具的推出背后代表的实际含义。目前为止,我们还很难看出此项工具的长期意义,但市场交易人士比较清楚的是,资金面仍然紧张。 与资金面紧张交替的,是另一个有些奇怪的现象——信贷投放即将再创新高。记得去年1月份的信贷数据公布后,一位路透记者跟我说“亮瞎眼”,当月超过2.5万亿元的新增信贷,创下的不仅是历史记录,更打破了市场的想象空间。而目前来...